コンサルタントが独立する場合のメリットデメリットを解説

非公開案件の提案を受けるにはこちらから

無料会員登録と、30分の面談でご提案

- 1

- 2

- 3

公開日:2022.08.19 / 更新日:2026.02.03

目次

監修者プロフィール

浴野 真志株式会社Groovement 代表取締役

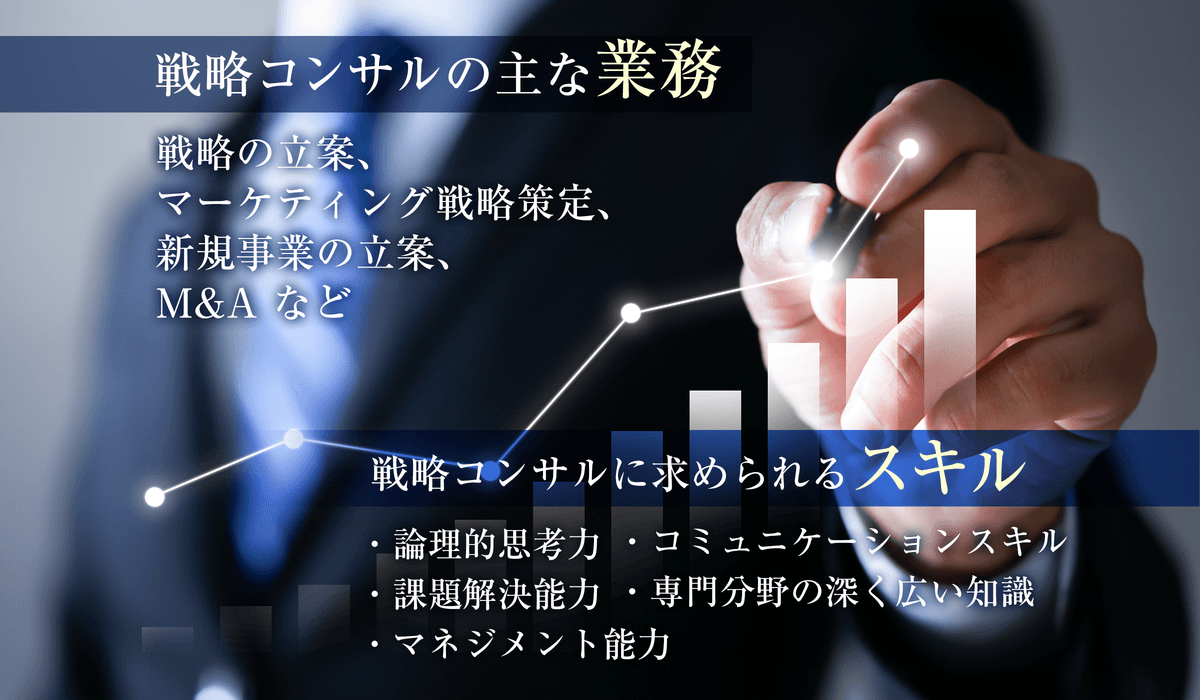

- ・デロイトトーマツコンサルティング、Field Managementにて、 主にB2C領域におけるマーケティング戦略、新規事業の検討、各戦略の実行支援に従事。

- ・2021年に当社を創業し、フリーコンサル向けの案件紹介マッチングサービス

「Strategy Consultant Bank 」をローンチ

編集・構成について

本記事は、コンサルティング領域に精通した外部ライターによる寄稿内容をもとに、

株式会社Groovement編集部が構成・編集を行っています。

公開前には事実確認や信頼性のチェックを行い、正確な情報提供に努めています。

運営会社情報

- 運営会社:株式会社Groovement

- 許認可:有料職業紹介事業(厚生労働大臣許可番号:13-ユ-316145)

- サービス名:Strategy Consultant Bank

※記事内容に誤りなどがございましたら、お問い合わせフォームよりご連絡ください。

Related Article

.png&w=1200&q=75&dpl=dpl_DXZHRKdWpwy1Y6FJxheqdk3AQEh7)